Investissez malin avec le LLI

Le LLI (Logement Locatif Intermédiaire) est un dispositif fiscal permettant à des investisseurs souhaitant acquérir des logements neufs destinés à la location nue, de bénéficier d’une réduction d’impôt.

L’avantage fiscal consiste en :

- une réduction du taux de TVA de 20% à 10%

- un crédit d’impôt égal au montant de la taxe foncière sur une durée de 20 ans (ce qui revient à une exonération de taxe foncière).

Le dispositif LLI n’est pas limité en termes de montant ou de prix de revient.

Les logements doivent :

- se trouver en zone tendue (dont une grande partie de l’Ile-de-France fait partie) ;

- respecter un plafond de loyer (cf. ci-dessous) ;

- être réservé à des locataires ne dépassant pas au moment de leur entrée dans les lieux un plafond de ressources (cf ci-dessous) ;

- être intégrés dans un ensemble immobilier comportant au moins 25 % de de logements sociaux ou dans une commune comprenant plus de 25% de logements sociaux ou encore dans un QPV ;

- être acquis par l’intermédiaire d’une société (souvent une SCI pour un particulier) et conservé par cette société (qui elle peut être vendue) pendant 15 ans.

Le LLI est défini à l’article L 302-16 du Code de la Construction et de l’Habitation.

L’immobilière d’Ile-de-France s’occupe de tout pour vous :

nous procédons pour votre compte aux formalités de création de SCI ainsi qu’à la déclaration des opérations de logements locatifs intermédiaires

Taux de réduction d’impôt

Le taux de TVA applicable à l’acquisition de logements neufs pour le LLI est de 10% (contre 20% pour le taux de droit commun).

La taxe foncière (TFPB) relative au logement fait l’objet d’un crédit d’impôt sur une durée de 20 ans.

Logements éligibles :

Tout logement neuf loué à destination de résidence principale se trouvant en zone dite tendue (zone A et B1 du zonage relatif à l’investissement locatif) intégrés dans un ensemble immobilier comprenant au minimum 25% de surface habitable de logements sociaux ou dans une commune comprenant plus de 25% de logements locatifs sociaux ou encore dans certains quartiers du NPNRU.

Bénéficiaires :

Tous contribuables personnes morales (SCI, SCPI), fiscalement domiciliés en France, les associés de cette personne morale pouvant être domiciliés hors de France.

Conditions de location :

L’avantage fiscal est accordé en contrepartie de l’engagement de l’acquéreur de louer son bien à usage de résidence principale, pendant une période minimale de 15 ans

« Le non-respect des engagements de location entraîne la perte du bénéfice des incitations fiscales ».

Le contribuable doit en outre respecter des plafonds de loyer et louer à des personnes répondant aux plafonds de ressources fixés par décret.

Plafonds de loyer en métropole :

Les loyers plafonds hors charges – pour les baux conclus en 2025 sont les suivants :

Abis : 18.89 €/m² utile

A : 14.03 €/m² utile

B1 : 11.31 €/m² utile

La surface utile du logement est égale à sa surface habitable augmentée dans la limite de 8 m² de la moitié des annexes (balcons, terrasses sur ouvrage, celliers, caves).

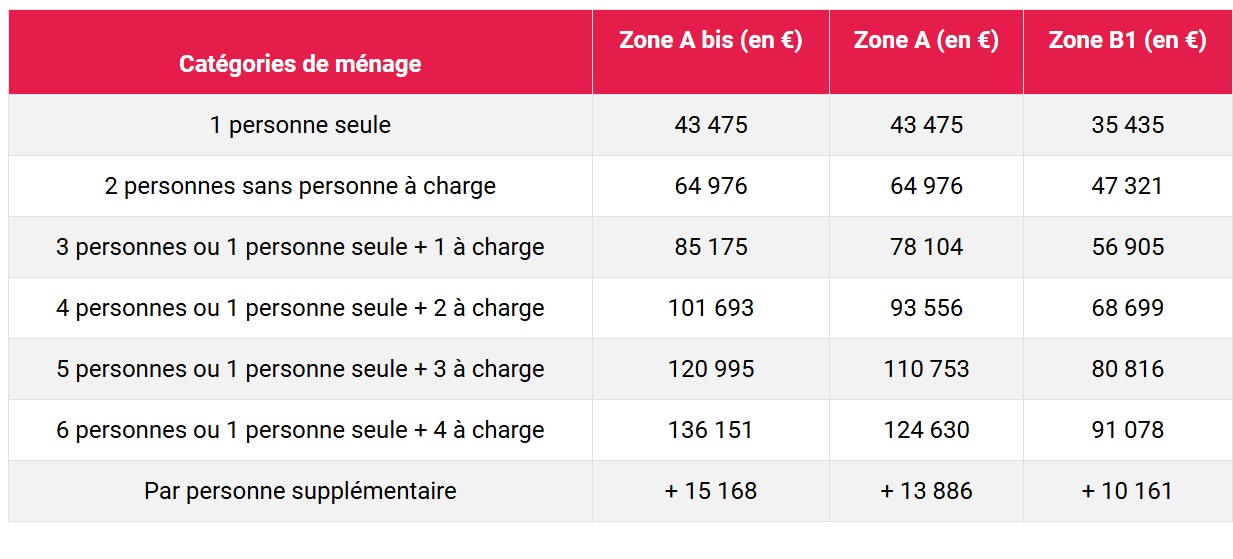

Conditions et plafonds de ressources en métropole :

Les logements bénéficiant du régime LLI doivent être loués à des personne physique qui occupent le logement comme résidence principale qui justifient d’un titre de séjour valide et qui ne possèdent pas de logement à proximité du logement demandé.

Les plafonds de ressources qui s’appliquent aux locataires des logements LLI sont les suivants